News Center

关注企业发展的新趋势,记录前进的每一步。

烟用醋酸纤维素的全球地区分布及产能

烟用醋酸纤维素(主要形式为醋酸纤维丝束,Acetate Tow)是卷烟过滤嘴的核心材料。由于其生产技术门槛高、资本投入大,全球市场呈现出高度集中的特点。

以下是关于全球烟用醋酸纤维素的地区分布、产能现状及主要生产商的详细分析:

一、 全球烟用醋酸纤维素产能概况与分布

全球烟用醋酸纤维丝束的总产能约为 80万至90万吨。产能分布呈现明显的“三足鼎立”及“向亚洲转移”的态势。

区域市场份额(估算)核心驱动因素

亚太地区~50%中国、印度、印尼等国卷烟消费量大,生产基地稳步扩张。

北美地区~30%拥有全球更先进的生产技术及 Celanese、Eastman 等巨头总部。

欧洲地区~15%尽管受禁烟政策影响需求下降,但仍是高端丝束的重要出口地。

二、 烟用醋酸纤维素核心生产商及其产能地位

全球烟用醋酸纤维素市场主要由少数几家跨国巨头和中国烟草(CNTC)旗下的合资/全资工厂掌控。

1. 国际巨头(占据全球约 65% 以上份额)

Celanese(塞拉尼斯,美国):全球较大的生产商,市场份额超过 30%。通过全球化布局(包括与中烟的合资工厂)维持领导地位。

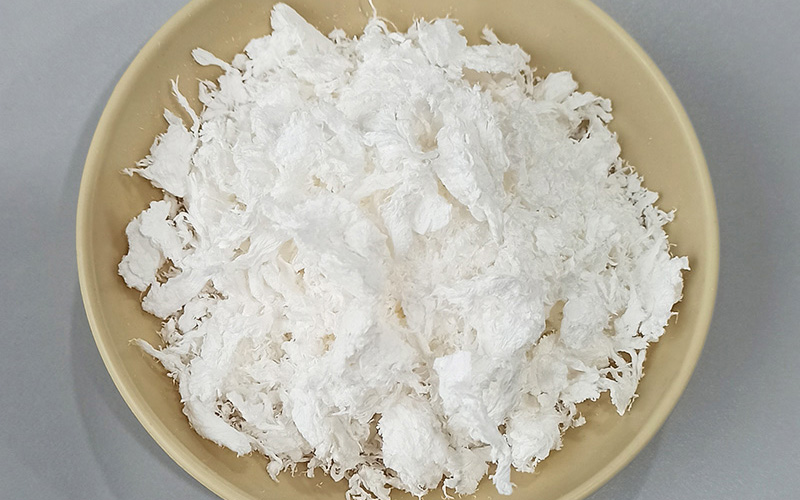

Eastman(伊士曼,美国):老牌纤维素巨头,拥有完整的产业链,不仅生产丝束,也生产上游的醋酸纤维素片(Flakes)。

Cerdia(原索尔维醋纤,总部位于瑞士):在欧洲(德国)、巴西和俄罗斯拥有重要产能,是全球第三大供应商。

Daicel(大赛璐,日本):主要供应亚太和部分国际市场,近年致力于生物降解丝束的研究。

2. 中国烟用醋酸纤维素市场分布

中国是全球较大的烟用醋纤生产和消费国。其产能结构特殊,主要分为合资和国产两部分:

合资工厂:包括南通醋酸纤维有限公司(中烟与塞拉尼斯合资)、珠海醋酸纤维有限公司、昆明醋酸纤维有限公司。这些工厂提供了中国绝大部分的高质量丝束供应。

国产自主:近年来,以西安惠安,新阳特纤,睿阳新材料等为代表的本土企业在特种丝束和国产替代方面持续发力,但总规模较合资厂仍有差距。

三、 烟用醋酸纤维素行业趋势与产能动态

产能过剩与结构性调整:由于西方吸烟率下降,全球醋纤市场曾一度面临产能过剩。生产商正通过关闭高成本工厂(如欧洲部分老旧产线)并将产能向东南亚和中国等高需求地区转移。

技术壁垒:烟用丝束要求极高的过滤效率和口感一致性。目前市场正向细支烟丝束和特种功能丝束(如添加香精、彩色丝束)转型。

环保法规影响:随着欧盟《一次性塑料指令》(SUP Directive)的实施,可降解醋纤成为研发重心。目前,塞拉尼斯和大赛璐等公司正加快推广生物降解性能更强的纤维素材料。

- 上一条: 中国二醋酸纤维素片的主要生产厂家及产能

- 下一条: 烟用二醋酸纤维素片的HS编码